... و ناگهان بورس 85 هزار واحدی

به گزارش اقتصادنیوز ، ضمنا شاخص بورس از ابتدای سال جاری تا کنون 5/ 10 درصد رشد نشان داده است. حالا به نظر میرسد که شاخص بورس تا محدوده سقف تاریخی خود (89 هزار و 500 واحد) دستکم از دید تکنیکالیستها مانعی جدی بر سر راه خود نداشته باشد.رشد دیروز بورس در حالی رقم خورد که ارزش معاملات نیز رشد قابل توجهی را تجربه کرد. پس از پایان مهلت تسویه اعتبارات این بیشترین ارزش معاملات روزانهای است که در بورس تهران ثبت میشود. حالا به نظر میرسد که بورس بهطور جدی به استقبال پاییز طلایی خود که مدتها است فعالان بازار سهام انتظار آن را میکشند، رفته است.

رشد تابستانی بورس چگونه رقم خورد؟

پیشتر اشاره شده بود که پتانسیل رشد قیمتها در فصل تابستان وجود دارد. در آن دوره شاخص بورس درست پس از برگزاری انتخابات ریاست جمهوری روندی نزولی به خود گرفته در خردادماه سال جاری تا کانال 78 هزار واحدی عقبنشینی کرده بود. افت قیمتهای سهام پس از برگزاری انتخابات ریاست جمهوری طبیعی به نظر میرسید، چرا که شاخصهای بورسی در دو ماه منتهی به انتخابات، بدون مبنای بنیادین رشد قابل توجهی را ثبت کرده بود. بخش عمده این رشد نیز مرهون افزایش قیمت در نمادهای کوچکتر بازار بود. در آن دوره بازدهی شاخص کل هموزن فاصله قابل توجهی با بازدهی شاخص کل ایجاد کرده بود.

اولین انگیزهها برای تشکیل موجهای صعودی شاخص کل پس از برگزاری انتخابات ریاستجمهوری، در تیر ماه سال جاری و در فصل مجامع شکل گرفت. اگرچه در آن دوره فعالان بازار سهام تمایل چندانی به خرید سهام نشان نمیدادند، اما رقیقشدن سهام شرکتهای مختلف پس از برگزاری مجامع سالانه و تقسیم سود که همزمان با تشکیل رالی صعودی قیمتها در بازارهای جهانی فلزات اساسی بود، باعث جذابتر شدن قیمتهای سهام شد، ضمن آنکه قیمتهای سهام در آن دوره با تخلیه حباب هیجان ناشی از کارزارهای انتخاباتی، به کفهای مناسبی رسیده بود. بنابراین از طرفی تخلیه هیجان انتخابات و از طرف دیگر تقسیم سود و افت قیمتهای تئوریک، تکنیکالیستها را به بازار فرامیخواند.ضمنا رفتهرفته عوامل بنیادین نیز به جذابیت بازار سهام افزودند. از طرفی قیمتهای جهانی سیگنال مساعدی برای رشد قیمتها تلقی شدند، از طرف دیگر نیز چشمانداز رشد تورم و نرخ ارز و البته کاهش نرخ سود سپردههای بانکی ایجاد شد. همین موضوع سبب پیدایش انگیزههای کافی برای رشد مناسب قیمتها و شاخصها در بورس تهران شد.

در این میان مانعی کوتاهمدت در مقابل رشدهای بازار قرار گرفت و آن فرارسیدن فصل تسویه اعتبارات کارگزارانی بود که سال مالی منتهی به 31 شهریور دارند. شهریورماه همواره زمان احتیاط خریداران در خرید و اجبار فروشندگان در فروش بوده است. با وجود آنکه در شهریورماههای سالهای گذشته ارزش معاملات و سطح قیمتها بهطور همزمان افت میکرد، در شهریور ماه سال جاری تنها ارزش معاملات بورس کاهش یافت. سطح قیمتها اما نهتنها روند نزولی به خود نگرفت، بلکه شاخص بورس در شهریور ماه جاری، تا کنون 6/ 3 درصد بازدهی به ثبت رسانده است.

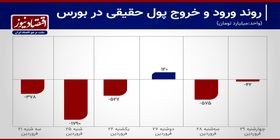

در روزهای اخیر (از روز یکشنبه تا کنون که مهلت تسویه اعتبارات به پایان رسیده است) نگرانیها درباره فشار عرضههای اجباری نیز از بازار حذف شد و فضای معاملات بازار بهطور معناداری بهبود یافت. در نهایت روز گذشته بورس تهران شاهد افزایش ارزش معاملات بود. ارزش معاملات خرد سهام و حق تقدم در نمادهای عادی بورس تهران بالغ بر 137 میلیارد تومان شد. این در حالی بود که میانگین ارزش معاملات روزانه از ابتدای شهریور ماه تا روز دوشنبه به سختی به 105 میلیارد تومان میرسید.

فلزیها و معدنیها همچنان در مرکز توجه

دو گروه فلزی و معدنی روز گذشته بیشترین ارزش معاملات را به خود اختصاص دادند و در مجموع 28 میلیارد تومان در این دو گروه معامله انجام شد. 20 درصد از کل ارزش معاملات روز گذشته به این دو گروه اختصاص یافت. سوالی که برای فعالان بازار سهام وجود داشت، این بود که پس از عادی شدن معاملات و رفع ریسک تسویه اعتبارات، نقدینگی موجود در بازار کدام گروه را انتخاب خواهد کرد. حالا به نظر میرسد که کلیت فعالان بازار سهام همچنان به آینده گروههای فلزی و معدنی امیدوار هستند. احتمالا بازار انتظار دارد که با انتشار گزارشهای 6 ماهه حسابرسی شده شرکتها که کمتر از یک ماه دیگر انجام خواهد شد، تعدیلات مثبت قابلتوجهی در گروههای فلزی و معدنی اعمال شود. چنانچه به هردلیلی شرکتها از لحاظ کردن تعدیلات مثبت در گزارشهای 6 ماهه اجتناب کنند، احتمالا تقاضای سهام گروههای فلزی و معدنی با افت مواجه خواهد شد.

فرآوردههای نفتی در صدر برترینها

همانطور که اشاره شد، این روزها سوال مهمی در میان فعالان بازار سهام وجود دارد؛ اینکه دست نامرئی بازار کدام گروهها را مقصد بعدی نقدینگی قرار خواهد داد؟ بورسبازان دیروز نشان دادند که هنوز به دو گروه فلزات اساسی و استخراج کانههای فلزی نگاه مثبتتری دارند. اما این گروه فرآوردههای نفتی (پالایشگاهها) بود که به تنهایی در صدر فهرست بیشترین ارزش معاملات روزانه قرار گرفت. ارزش معاملات این گروه در روز گذشته از 20 میلیارد تومان عبور کرد. بهنظر میرسد که اگرچه انتظارات بورسبازان از گروههای فلزی و معدنی مثبتتر است، اما تحرکاتی در بازار وجود دارد که نشان از تمایل جانماندن بورسبازان از روند صعودی احتمالی سهام پالایشگاهها دارد.

ریسکهای آتی و سناریوهای محتمل

پس از عبور شاخص از محدوده 81 هزار و 500 واحدی بهنظر میرسید که مانعی جدی تا رسیدن به قله تاریخی 89 هزار و 500 واحدی وجود ندارد. در حال حاضر نیز بهنظر میرسد که فاصلهای تا فتح قله باقی نمانده است. اما همچنان احتمال افت قیمتهای جهانی، سنگاندازی ترامپ به روند برجام و همچنین شکست بازار پول در کاهش نرخ سود بهعنوان ریسکهای اصلی بازار سهام مطرح هستند. چنانچه قیمتهای جهانی افت کنند، احتمال بازگشت شاخص کل و آزاد شدن نقدینگی از گروههای فلزی و معدنی وجود دارد. ریسک بدعهدی غرب در اجرای مفاد برجام نیز میتواند کلیت بازار سهام را هدف بگیرد.

شکست بازار پول در کاهش نرخ سود بدون ریسک اما میتواند اثر دوگانهای داشته باشد. این معیار میتواند تعیینکننده روند بورس در 6ماهه دوم سال باشد. چنانچه قیمتهای جهانی در محدودههای فعلی باقی بماند و ریسک سیستماتیک سیاسی بورس تهران را تهدید نکند، شرط ادامه روند قیمتها ورود نقدینگی تازهنفس به بورس خواهد بود. بهنظر میرسد با آغاز پاییز و عادی شدن روند اعتبارگیری از سوی فعالان بورس، نقدینگی کافی برای رشد شاخص تا سقف تاریخی وجود دارد. سفارشهای سرخطی در نمادهایی که بهتازگی به بورس عرضه شدهاند نیز نشان میدهند که فعلا برای ادامه روند صعودی نه تنها سیگنال منفی وجود ندارد بلکه بهقدر کافی نقدینگی هم در دسترس است.

اما چنانچه بورس بخواهد به رشد خود بهصورت پایدار ادامه دهد، نیاز به ورود نقدینگی تازهنفس و انتقال پول از سایر بازارها (بهویژه بازار پول) به بازار سهام است. چنانچه پول تازهای وارد بازار نشود احتمال تشدید تغییر ذائقه سهامداران و انتقال نقدینگی از نمادهای کوچکتر به نمادهای بزرگ و شاخصسازی از جمله نمادهای فلزی و معدنی و همچنین نمادهای گروه پالایشی قابل توجه است. در این صورت با رشدهای اخیر گروههای فلزی و معدنی و شکست مقاومتها تکنیکال، سیگنالهای تازهای برای ورود به این گروهها صادر خواهد شد و با فرض عدم ورود نقدینگی جدید باید انتظار داشت که سهامداران برای خرید در نمادهای فلزی و معدنی و پالایشی تطمیع شوند. در نهایت این موضوع منجر به تکقطبی شدن بازار و کاهش تقاضا برای سایر گروهها خواهد شد.

در سناریوی دوم چنانچه فرض شود نرخ بهره در بازار پول بهطور واقعی کاهش یابد و در محدودههای 15 درصدی تثبیت شود، باید منتظر ورود نقدینگی به بازار سهام و همچنین ثبت رکوردهای تازه برای شاخص کل بورس تهران بود. چنانچه نقدینگی جدید با توجه به جذابیتهای سایر گروهها (به جز معدنیها و فلزیها) در کل بازار توزیع شود، میتوان انتظار داشت که رونق بورس پایدار شود. در حالت دیگر این امکان وجود دارد که نقدینگی جدید نیز ورود به نمادهای بزرگی از جمله فلزیها و معدنیها و همچنین پالایشیها را انتخاب کند. در این صورت احتمالا باید شاهد رشد هیجانی قیمتها و حتی تشکیل حبابهای قیمتی در نمادهای مذکور باشیم. با ورود نقدینگی تازه، سهامداران کمتر حرفهای موردتهدید قرار خواهند گرفت و ریسک خرید در قلههای قیمتی برای آنان وجود خواهد داشت.

گزارش از هاشم آردم