3 نکته مهم درباره بزرگترین عرضه اولیه تاریخ بورس تهران

بزرگترین عرضه اولیه تاریخ بورس در پایان هفته | شستا چهارشنبه عرضه میشود

پیش تر محمود گودرزی ، معاون بازار بورس اوراق بهادار تهران در گفتگو با «دنیای بورس» از قطعیت عرضه اولیه شستا (شرکت سرمایهگذاری تامین اجتماعی) در چهارشنبه همین هفته (27 فرودین) خبر داد. وی در ادامه تاکید کرد: آگهی عرضه طی یک تا دو ساعت آینده بر سایت شرکت بورس قرار خواهد گرفت.

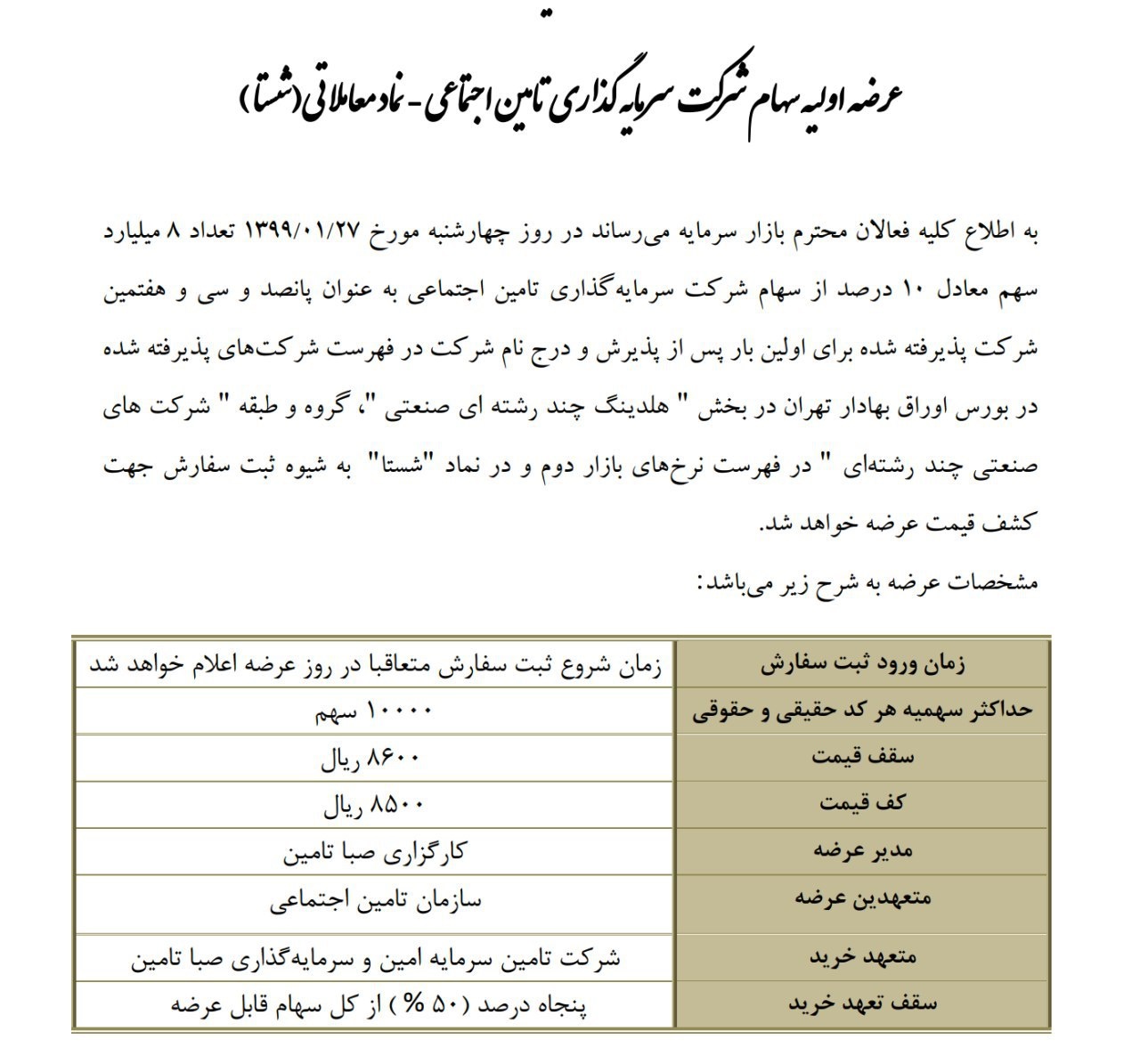

ارزش بازار نزدیک به ۶۹ هزار میلیارد تومانی عرضه میشود. حداکثر سهمیه هر کد معاملاتی ۱۰ هزار سهم و سقف قیمت عرضه ۸۶۰ تومان به ازای هر سهم شستا خواهد بود. احتمالا به هر کد معاملاتی حدود ۳۸۰۰ سهم به ارزش حدود ۳ میلیون و ۳۰۰ هزار تومان خواهد رسید. البته نمیتوان احتمال کسب سهمیه بالاتر را برای چنین عرضه اولیه بزرگی رد کرد. شستا ۶۹۰۰ میلیارد نقدینگی در مجموع جذب خواهد کرد. یک میلیارد و ۳۰۰ میلیون سهم سهمیه صندوقهای سرمایهگذاری خواهد بود.

بورس پرس هم نوشت: بعد از ماه ها انتظار و قول و وعده ، بالاخره زمان قطعی عرضه اولیه عظیم ترین و مهمترین واگذاری تاریخ ایران فرا رسید و با اعلام جزییات واگذاری 12 درصد از سهام شرکت سرمایه گذاری تامین اجتماعی و این رویداد ویژه قطعی شد تا طی آن 8 میلیارد سهم به عموم مردم و 1.6 میلیارد سهم دیگر به صندوق های سرمایه گذاری تعلق گیرد.

به این ترتیب در حالی اطلاعیه واگذاری بامداد امروز در سایت بورس تهران منتشر شد که طبق آن محدوده قیمت هر سهم "شستا" 850 تا 860 تومانی تعیین شده و حداکثر سهمیه هر کد حقیقی و حقوقی هم 10000 سهم بوده که به نقدینگی 8.7 میلیون تومانی هر نفر ( بدون احتساب کارمزد نیم درصدی خرید ) نیاز است.

در این میان با تکیه بر عرضه های اولیه قبلی و استقبال عمومی از این واگذاری و فرض حضور 1.5 تا 2.2 میلیون نفر از سرمایه گذاران ، سهمیه هر فرد بین 3 تا 4.5 هزار سهم خواهد بود که در این صورت به حداکثر نقدینگی 3.9 میلیونی تومانی نیاز است.

محمد رضونی فر مدیرعامل این هلدینگ با سرمایه اسمی 8 هزار تومانی گفته بود: سازمان تامین اجتماعی باید ملاحظه حدود 42 میلیون بیمه شده را داشته باشد اما با این وجود تلاش می شود منافع سهامداران تازه وارد و فعالان بازار سرمایه هم در نظر گرفته شود. مطمئن باشید قیمت هر سهم شستا در عرضه اولیه بسیار شیرین خواهد بود.

همچنین مجوز عرضه اولیه بزرگترین هلدینگ ایران با توجه به فاصله زمانی 48 ساعته بین عرضه و انتشار آگهی ، توسط سازمان بورس صادر شده است . این اتفاق در عرضه اولیه پتروشیمی تندگویان هم رخ داد که با موافقت هیات مدیره سازمان بورس ، در فاصله زمانی بیش از یک روزه بین عرضه و آگهی ، انجام شد.

براساس این گزارش، "َشستا" بعد از عرضه اولیه هفته پیش سرمایه گذاری صبا تامین ، دومین واگذاری سال و در عین حال بزرگترین عرضه تاریخ بازار سرمایه ایران هم از نظر تعداد سهام و هم از نظر ارزش معاملات خواهد بود و بار دیگر اهمیت ویژه بازار سرمایه در تامین مالی سریع تثبیت خواهد شد.

نتایج عرضه اولیه و تکلیف نقدینگی جذب شده + سابقه ۲۳ واگذاری

همچنین محمد رضوانیفر در جلسه شورای ارتباطات اظهار داشت: بیش از دو دهه در مقام مدیرعاملی بنگاههای اقتصادی فعالیت کردهام و با عرضه سهام شستا در بورس ( چهارشنبه این هفته با ۹.۶ میلیارد سهم ) ، بیست و چهارمین و مهمترین عرضه هم رخ خواهد داد .

وی افزود: از نظر عددی ۳۵ درصد عرضههای بورس و از منظر ریالی ۳۸ درصد عرضههای اولیه سال گذشته بورس و فرابورس متعلق به شستا بوده و مطلوبترین عرضهها انجام و قواعد را کاملاً رعایت شده اند .

این مقام مسئول ادامه داد: عرضه اولیه سهام شستا از جایگاهی ، بورس ایران را به قبل و بعد از این عرضه تقسیم خواهد کرد. هم به بازار عمق خواهد داد و هم خواهیم دید بازار هرگز تا این حد وسعت نداشته است. با هر معیاری سرمایهگذاری کوتاه و بلندمدت بر روی سهام ، شستا یکی از ارزندهترین سهمها خواهد بود.

رضوانی فر عنوان کرد: با این عرضه ، پولی به حساب شستا واریز نمیشود بلکه به حساب سهامدار اصلی یعنی سازمان تامین اجتماعی واریز خواهد شد و طبعا سازمان براساس برنامهها، سرمایهگذاریهای جدید از جمله تجهیز بیمارستانی و بهروز کردن گسترده خدمات و ... را صورت خواهد داد. این منابع براساس سیاستهای حمایتی سازمان تامین اجتماعی در چارچوب جلساتی که با ذینفعان اصلی داشته مجدداً به بدنه جامعه بازخواهد گشت.

وی گفت: در فضای عقلایی، بورسی شدن شستا نه فقط بهنفع این مجموعه که به نفع کل اقتصاد ایران است. باید ارزش واقعی این دارایی عظیم را روشن کنیم که هرکسی نتواند در آن تصمیم فردی بگیرد. شستا دارایی بین نسلی است و با ورود به بورس آن را از تصمیمهایی که دفعتاً و یکشبه گرفته میشد به سمتی میبریم که تصمیمگیری و تصمیمسازی در آن باید پاسخگوی چندین هزار سهامدار باشد.

مدیرعامل شستا با بیان اینکه وارد بازاری میشود که اجازه تصمیمات آنی و غیرکارشناسی را از بین میبرد، افزود: شستا، ابرهلدینگ است و بزرگترین عرضه اولیه را در ایران رقم خواهد زد. با عرضه ۱۰ درصد از سهام شستا ، مطمئناً ارزش ۹۰ درصد دیگر آن بیشتر روشن و افزایش خواهد یافت.

رضوانی فر ادامه داد: عملکرد شستا در مدتی که عهدهدار مسئولیت بودهام از عملکرد متوسط صنعت بالاتر است. در تمام شرکتهای زیر مجموعه دو ماه زودتر گزارش حسابرسیشده سازمان بازرسی کل تحصیل شده و صورتهای مالی را وارد کدال کردیم.

وی تاکید کرد: شستا بورسی میشود تا به اقتصاد ایران کمک شود، شفافتر از قبل باشد در استخراج اعداد همه چیز معلوم باشد و مواردی افشا شود که قبلها هرگز انجام نمیشد. نسبت به عملکرد در این مدت مطمئن هستیم و با بورسی شدن شستا موظفتر میشویم که به افکار عمومی بیشتر از قبل گزارش بدهیم.

جزییات عرضه اولیه چهارشنبه

جزییات عرضه اولیه چهارشنبه  توییت وزیر تعاون، کار و رفاه اجتماعی در آستانه عرضه اولیه فردا

توییت وزیر تعاون، کار و رفاه اجتماعی در آستانه عرضه اولیه فردا  جدول نتایج ارزش گذاری و ساختار شستا

جدول نتایج ارزش گذاری و ساختار شستا

تحلیل ویژه: بررسی عرضه اولیه چهارشنبه | گرانفروشی در سهام تازهوارد به اوج خود میرسد؟

دنیای بورس | عرضه شستا به عنوان بزرگترین هلدینگ بخش عمومی کشور در معاملات چهارشنبه تا حدود زیادی قطعی به نظر میرسد. نقدهای زیادی به عرضه شستا در بورس وارد است که در گزارشهای بعد به آن پرداخته خواهد شد. اما در این گزارش نگاهی مختصر به آخرین وضعیت پرتفو شستا بر اساس قیمت روز سرمایهگذاریها خواهیم داشت.

در بررسی پرتفو شستا به ترتیب بیشترین ارزش سرمایهگذاریهای بورسی و غیربورسی به تاپیکو میرسیم. ارزش بازار تاپیکو امروز به بیش از 48 هزار میلیارد تومان رسید که سهم شستا بر اساس پرتفو پایان اسفند حدود 33500 میلیارد تومان است. بهای تمامشده این سرمایهگذاری برای شستا حدود 4830 میلیارد تومان است.

صبا تامین دومین شرکت با بیشترین ارزش در پرتفو صبا است. صبا امروز ارزش بازار 20 هزار میلیارد تومانی را داشت. شستا مالک 88 درصد از صبا است که طی همین هفته گذشته 12 درصد از سهام صباتامین را در بازار خرد عرضه کرده است. سهم شستا از این شرکت حدود 17600 میلیارد تومان و بهای تمامشده این سهم برای شستا حدود 1320 میلیارد تومان است. از محل فروش این سهم سود حدود 2 هزار میلیارد تومانی طی این هفته برای شستا شناسایی شده است.

شستا مالک 30 درصد از شرکت ملی نفت کش است که برآورد دقیقی از ارزشگذاری این شرکت وجود ندارد با این حال با فرض ارزش 35 هزار میلیارد تومانی سهم شستا از این محل حدود 9 هزار میلیارد تومان بوده که بهای تمامشده 142 میلیارد تومانی ملی نفتکش در پرتفو شستا شاهد هستیم.

شستا بر اساس اطلاعات پایان اسفند حدود 25 درصد از حکشتی را نیز در اختیار دارد. حکشتی امروز ارزش بازار 35 هزار میلیارد تومانی را داشت که سهم شستا از این محل حدود 8600 میلیارد تومان و بهای تمامشده این سهم برای شستا 360 میلیارد تومان است.

در ادامه میتوان به تیپیکو با ارزش بازار 16 هزار میلیارد تومانی اشاره کرد. سهم شستا در تپیکو حدود 5700 میلیارد تومان ارزش دارد و بهای تمامشده 105 میلیارد تومانی نیز دارا است. شستا مالک 35 درصد سرمایهگذاری دارویی تامین است.

در مرحله بعد احتمالا باید به مالکیت 100 درصدی سیمان تامین اشاره کرد. سیمان تامین سهامدار سفارس بوده و بررسی پرتفو سرمایهگذاری نشان میدهد که شاید بتوان ارزش این سهم در پرتفو شستا را حدود 5000 میلیارد تومان در نظر گرفت. بهای تمامشده این شرکت برای شستا 270 میلیارد تومان است.

24 درصد از سرمایهگذاری صدرتامین (تاصیکو) نیز به صورت مستقیم به شستا اختصاص دارد. ارزش بازار امروز تاصیکو حدود 14400 میلیارد تومان که سهم شستا از این محل به حدود 3500 میلیارد تومان میرسد. این سهم بهای تمامشده 475 میلیارد تومانی را برای شستا دارد.

شستا مالک 100 درصد مدیریت صنایع نوین است. مدیریت صنایع نوین مالک 60 درصد رایتل است. برآورد تقریبی از ارزش روز توسعه صنایع نوین را شاید بتوان حدود 2 هزار میلیارد تومان در نظر گرفت. بهای تمامشده این سهم برای شستا هزار میلیارد تومان است.

شستا 3.8 درصد از بانک ملت را در اختیار دارد که ارزش بازار امروز (دوشنبه) بانک ملت در بورس تهران حدود 48 هزار میلیارد تومان بود. در نتیجه سهم شستا از بانک ملت ارزش حدود 1800 میلیارد تومانی را با بهای تمامشده 99 میلیارد تومان است. همچنین شستا 9 درصد از سنگ آهن مرکزی را در اختیار دارد که تخمین حدود 1400 میلیارد تومانی برای آن در نظر گرفته شده است. بهای تمامشده این شرکت نیز برای شستا حدود 624 میلیارد تومان است.

سهم شستا از سایر سرمایهگذاریها را میتوان حدود 9 هزار میلیارد تومان با بهای تمامشده 400 میلیارد تومانی در نظر گرفت. اعداد بالا بر اساس ارزش روز بازار شرکتهای بورسی لحاظ شده است. ارزش دفتری شستا در پایان اسفند حدود 12300 میلیارد تومان که با لحاظ سود صبا به 14300 میلیارد تومان میرسد. بر این اساس خالص ارزش روز داراییهای شستا را میتوان به بیش از 100 هزار میلیارد تومان میرساند.

اما این موضوع نباید در فراموش شود که معامله سهام بیش از 70 درصد از خالص ارزش داراییها توجیهپذیر نیست و بر این اساس با در نظر گرفتن میزان رشد سهام پس از عرضه اولیه امیدواریم رویه منطقی ارزشگذاری لحاظ شود. رویه عجیب ارزشگذاری سهام بر اساس بلوک مدیریتی یکی از اتفاقات عجیب در عرضههای اولیه اخیر است. البته با همه اینها نمیتوان امیدوار بود که دو میلیون شرکتکننده در عرضههای اولیه منطقی رفتار کنند. ارزشگذاری بیش از 140 هزار میلیارد تومانی که بعضا به گوش میرسد را نمیتوان چندان معتبر دانست.

3 نکته در مورد عرضه شستا

بتاسهم هم نوشت: 3 نکته مهم درباره عرضه اولیه فردا را بخوانید

1- به نظر قیمت خوب و منطقی برای شستا گذاشته شده است شناسایی سود خوبی نیز برای سال مالی خواهد داشت در محدوده 70% ارزش ذاتی نیز عرضه می شود .سهم برای حقوقی جذابیت خوبی دارد

2- از این 8 میلیارد سهم حدود 6.7 میلیارد سهم اصلی و 1.3 صندوق هاست و این یعنی نقدینگی هر کد حداکثر ممکن 2.8 میلیون تومان است تازه اگر سهامدار جدید اضافه نشود که قطعا می شود .

3- برای خرید این سهم پرتفوی خود را به آتش نکشید !

ارسال نظر